Columna sobre Economía, Comercio e Inversión. 15 de abril de 2023

China, México y el nearshoring

Por José Luis León-Manríquez

En los últimos meses se ha hablado intensamente sobre el nearshoring, proceso económico que estaría afectando al conjunto de la economía internacional. En principio, este fenómeno está vinculado a los flujos de inversión extranjera directa (IED), pero en vista de las estrechas interconexiones entre las diversas variables económicas, también tiene raíces en el neoproteccionismo comercial. En este texto se analizan tres temas principales: 1) la definición del concepto nearshoring y su diferencia con la relocalización de las empresas trasnacionales (ETN) que ocurrió en los años noventa; 2) la vinculación del nearshoring con la desglobalización y la regionalización de la economía internacional, en curso desde finales de la década de los 2010s; y 3) la manera en que el nearshoring está impactando en la inserción de la República Popular China (RPC) y México en la desglobalización y la regionalización.

¿Qué es el nearshoring?: Elementos para una definición

Como en todo proceso económico, político y social, una definición operativa es la piedra angular para facilitar ulteriores discusiones. En base a global negotiator, el nearshoring se entiende como “la relocalización de procesos de negocios a un país cercano, en el que las empresas se benefician de las diferentes dimensiones del concepto de proximidad, ya sea geográfica, de huso horario, cultural, de idioma, económica, política o inclusive, histórica”.

Pero, como bien señala Gabriel Casillas, no toda internacionalización de la inversión productiva puede considerarse, nearshoring. En los años noventa ocurrió con particular intensidad una “diáspora” de la IED, que se conoció como relocalización (relocation u offshoring). En virtud de ello, una gran cantidad de ETN, sobre todo japonesas y europeas, canalizaron parte de sus recursos de inversión hacia las áreas periféricas –específicamente el Sureste Asiático, China y América Latina—con los objetivos de aprovechar la mano de obra barata en las actividades de manufactura, el mercado local de economías mayores o intermedias, la proximidad geográfica a centros importantes de consumo, o los incentivos fiscales fijados por los países receptores. Esta tendencia colaboró al proceso de globalización del que tanto se habló desde los años noventa.

Esta fiesta parece estar terminando, a medida el mundo avanza hacia la multipolaridad y el conflicto geopolítico. A raíz de las pugnas comerciales entre Estados Unidos y China, así como de las disrupciones a las cadenas de valor propiciadas por la pandemia de Covid-19 y de la invasión de Rusia a Ucrania, parece estarse afirmado una tendencia hacia la desglobalización y la regionalización. Es justamente en este marco donde cobra sentido el nearshoring, también conocido como reshoring y, más recientemente friendshoring. A decir de Gabriel Casillas:

El nearshoring es lo contrario al offshoring y significa mudar las líneas de producción de países presumiblemente lejanos, cuyos gobiernos de alguna manera obstaculizan el comercio internacional, no protegen la propiedad intelectual o ya no son amistosos con los países sede de las empresas o con los países en donde se encuentran los grandes centros de consumo. Este último aspecto (i.e. ‘no amistoso’), se torna muy relevante porque modifica los procesos de toma de decisión de las empresas, de un raciocinio económico-financiero a consideraciones de seguridad nacional.

Desglobalización, regionalización y nearshoring

Con esta definición en mano es más fácil relacionar el nearshoring con los procesos de desglobalización y regionalización en marcha. Existen evidencias encontradas sobre el alcance de estas tendencias. Por un lado, es un hecho que en los últimos años, y pese a la pandemia, las mercancías que se consumen en el mercado internacional recorren trechos más largos para llegar a sus destinos. Por otro, existen elementos que demuestran, de manera directa e indirecta, la reducción de los flujos globales de comercio y, en ciertos casos, de inversión. La regionalización en curso comienza a evocar la formación de bloques comerciales excluyentes en el periodo de entreguerras del siglo XX.

Varios datos abonan la tesis de la desglobalización y la regionalización. La guerra comercial entre Estados Unidos y China –iniciada por la administración Trump en 2018, pero continuada por el gobierno de Joe Biden desde su toma de posesión en 2021—ha afectado sin duda la circulación de bienes y servicios en la arteria sino-estadounidense, la más importante del sistema de comercio internacional. De acuerdo con el Peterson Institute for International Economics (PIIE), los aranceles chinos para las mercancías estadounidenses pasaron de 8% a 21.7% promedio entre enero de 2018 y agosto de 2019; en el mismo periodo, los aranceles estadounidenses hacia China escalaron de 3.1% a 24.3%. Además de afectar a las economías de ambos países y de generar disrupciones en las cadenas globales de valor, la guerra comercial ha alentado la regionalización y el nearshoring, objeto central del presente análisis.

En buena medida como consecuencia de las restricciones proteccionistas, el comercio mundial muestra un estancamiento, que ya era visible aún antes de la pandemia. De acuerdo con datos de la Organización para la Cooperación y el Desarrollo Económico (OCDE), a partir de 2015 el crecimiento del comercio internacional de mercancías (CIM) ha sido inferior al del producto bruto mundial (PBM). Sólo en tres años entre 2015 y 2023 el comercio internacional ha superado al PBM, por lo que parece muy fundado el temor de que el CIM paulatinamente pierda tracción como el principal impulsor de la economía global.

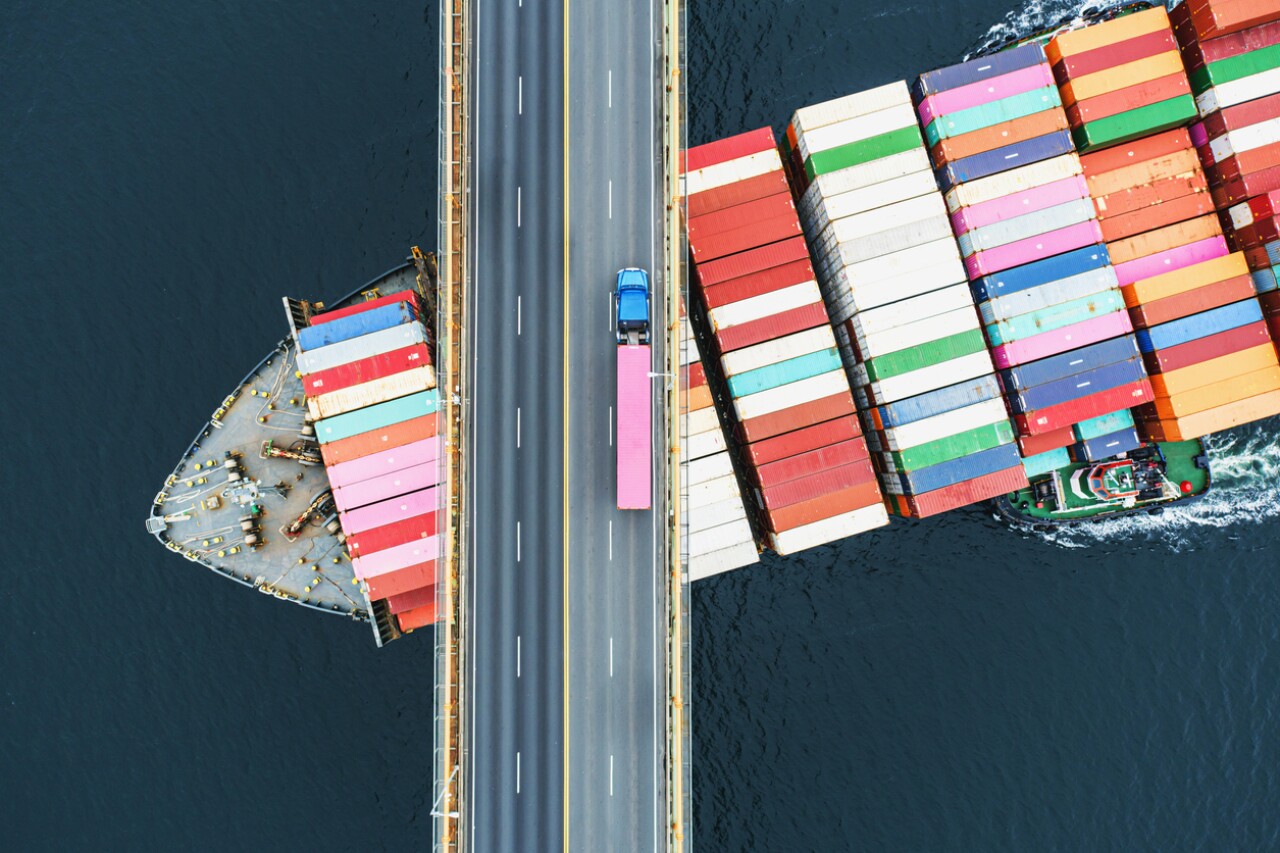

La pérdida de dinamismo del CIM también puede demostrarse a vía el análisis del Baltic Dry Index (BDI), medición de los fletes marítimos de carga a granel seca de las principales 20 rutas del mundo. En la medida en que la mayoría del comercio internacional se realiza a través de unidades de transporte marítimo, el BDI resulta un indicador muy adecuado para medir los flujos de intercambio económico y predecir las tendencias comerciales. En marzo de 2020, a inicios de la pandemia, el BDI fue de 626; para agosto de 2021 alcanzó 5,167 unidades, y en febrero de 2023 y se redujo a 685.

Implicaciones para China y México

El veloz crecimiento económico chino a partir de las llamadas “cuatro reformas” iniciadas en 1978 tuvo, como una de sus palancas privilegiadas, a la IED. Sin embargo, en los últimos años ésta ha registrado sensibles bajas. A decir de https://asia.nikkei.com, entre julio y diciembre de 2022 la IED en China alcanzó los 42,500 millones de dólares (MDD). La cifra representa una disminución del 73% con respecto al año anterior y constituye la caída más pronunciada desde 1999. Sólo por poner un ejemplo, las cifras de IED en el primer semestre superaron los 160,000 MDD entre 2020 y principios de 2022.

La reducción de la inversión extranjera en China se debe a por lo menos a tres factores. El primero es resultado natural de maduración de la economía de la RPC. Al haber duplicado el PIB per cápita en los últimos 10 años, los salarios reales registran una trayectoria al alza: entre 2001 y 2022 el salario mínimo mensual en China pasó de 56.2 a 302.7 dólares mensuales, mientras en México ascendió de 118.8 a 256.3 dólares. El segundo factor se relaciona de manera directa con el conflicto comercial sino-estadounidense, iniciado en 2018 por Donald Trump, pero mantenido por la administración Biden. El tercero es la política china de “Covid 0” que, si bien logró contener la pandemia, también ha creado restricciones para el dinamismo económico en algunas regiones de la RPC. De entre estos tres factores, los primeros dos son estructurales y sólo el tercero es coyuntural, por lo que cabe esperar que en el futuro se mantenga la tendencia a la disminución de la IED.

En contraste, la IED en México muestra una trayectoria ascendente; en 2022 alcanzó –según datos de la Secretaría de Economía– un récord anual de 35,922 MDD, la cifra más alta desde 2015. De manera significativa, el 48% corresponde a nuevas inversiones y el 45% a utilidades reinvertidas en el país. A principios de 2023 la firma Tesla anunció la construcción de una gigafactory en Nuevo León México, destinada a hacer de México el mayor fabricante de vehículos eléctricos en América Latina. Estos y otros datos hacen evidente, desde mi punto de vista, la consolidación del nearshoring en México.

Parece conveniente analizar si, en vista de las restricciones comerciales para el ingreso de mercancías made in China al voraz mercado de Estados Unidos, las empresas de la RPC buscarán ampliar sus inversiones en México como una plataforma para alcanzar Norteamérica, tal como hicieron las firmas japonesas y coreanas a partir de la entrada en vigor del Tratado de Libre Comercio de América del Norte en 1994. La IED de China en México vis a vis América Latina ha sido históricamente baja, pues el grueso de ella suele dirigirse a sectores extractivos (minerales y energéticos, sobre todo) en países como Venezuela, Ecuador o Brasil.

La evidencia anecdótica sugiere un importante aumento de inversiones de empresas manufactureras chinas que se asientan en México. De acuerdo con Diego Ruiz Torre, el Hofusan Industrial Park, fundado por empresarios chinos y mexicanos en Salinas Victoria (localidad ubicada a unos kilómetros de Monterrey, Nuevo León) aloja en su seno al conglomerado electrónico Hisense, a empresas de autopartes como XZB, HAPY, Fawer y Yinlun, a fabricantes de podadoras como Daye y Senix, y a Skyish, empresa productora de bombas de agua. Pero, como dice el refrán, “una golondrina no hace verano”: en los próximos meses y años será posible constatar si una iniciativa tan vigorosa como la de Hofusan será la regla o la excepción y si China será parte del florecimiento del nearshoring en México.

Por lo pronto, casi cualquier discusión académica o mediática transita por los caminos del nearshoring y la avalancha de inversiones que el país podría recibir en los próximos años; algunas personas dedicadas al análisis económico comienzan a incluir esta variable para pronosticar su impacto en la medición del producto interno bruto y otros indicadores. Para México, el afianzamiento del nearshoring –incluyendo los posibles flujos de inversión china—podría representar una oportunidad perdida más. En el pasado, el país ha experimentado varios booms petroleros, el crecimiento de sus exportaciones a Estados Unidos a tasas de dos dígitos y otros procesos internacionales que no ha podido capitalizar para construir un crecimiento sostenido y socialmente incluyente. En ausencia de vigorosas políticas industriales, educativas y de desarrollo científico y tecnológico, el nearshoring podría convertirse en un sueño más que se rompe para México.